Mudanças entre as edições de "Cadastro Tributário Código de Operação"

| Linha 10: | Linha 10: | ||

| − | + | ='''Parametrizando a Tributação'''= | |

| − | + | ||

| − | + | ||

| − | + | ||

| − | + | ||

| − | + | ||

| − | + | ||

| − | + | ||

| − | + | ||

| − | + | ||

| − | + | ||

| − | + | ||

| − | + | ||

| − | + | ||

| − | + | ||

| − | + | ||

| − | + | ||

| − | + | ||

| − | + | ||

| − | + | ||

| − | + | ||

| − | + | ||

| − | + | ||

| − | + | ||

| − | + | ||

| − | + | ||

Ao clicar no botão [[Arquivo:Botão Novo.jpg]] ou [[Arquivo:Botão Novo Herdado.jpg]] iniciaremos abriremos a tela de parametrização de tributação por grupo tributário. | Ao clicar no botão [[Arquivo:Botão Novo.jpg]] ou [[Arquivo:Botão Novo Herdado.jpg]] iniciaremos abriremos a tela de parametrização de tributação por grupo tributário. | ||

| Linha 51: | Linha 26: | ||

| − | + | =='''Cabeçalho'''== | |

O campo disponível em cabeçalho trará todos os grupos tributários cadastrados no sistema. O usuário então deverá selecionar aquele para o qual realizará a vinculação e parametrização junto ao código de operação. | O campo disponível em cabeçalho trará todos os grupos tributários cadastrados no sistema. O usuário então deverá selecionar aquele para o qual realizará a vinculação e parametrização junto ao código de operação. | ||

| Linha 59: | Linha 34: | ||

| − | + | =='''Aba Estadual'''== | |

| Linha 68: | Linha 43: | ||

| − | + | ===ICMS=== | |

| Linha 84: | Linha 59: | ||

| − | + | ===IPI=== | |

| Linha 96: | Linha 71: | ||

| − | + | ===CFOP do Ítem=== | |

| Linha 104: | Linha 79: | ||

| − | + | ===ICMS Subst. Tributária=== | |

| Linha 112: | Linha 87: | ||

| − | + | ===ICMS Frete=== | |

| Linha 120: | Linha 95: | ||

| − | + | ===ICMS Desonerado=== | |

| Linha 128: | Linha 103: | ||

| − | + | ===Parametrização PIS/COFINS do Produto=== | |

FLAG para habilitar a parametrização de tributação de PIS/COFINS. | FLAG para habilitar a parametrização de tributação de PIS/COFINS. | ||

| − | + | ====PIS==== | |

| Linha 149: | Linha 124: | ||

| − | + | ====COFINS==== | |

| Linha 165: | Linha 140: | ||

| − | + | ===Complemento Tributário=== | |

| Linha 173: | Linha 148: | ||

| − | + | =='''Aba Interestadual'''== | |

| Linha 182: | Linha 157: | ||

| − | + | ===ICMS=== | |

| Linha 198: | Linha 173: | ||

| − | + | ===IPI=== | |

| Linha 210: | Linha 185: | ||

| − | + | ===CFOP do Ítem=== | |

| Linha 218: | Linha 193: | ||

| − | + | ===ICMS Subst. Tributária=== | |

| Linha 226: | Linha 201: | ||

| − | + | ===ICMS Frete=== | |

| Linha 234: | Linha 209: | ||

| − | + | ===Parametrização PIS/COFINS do Produto=== | |

FLAG para habilitar a parametrização de tributação de PIS/COFINS. | FLAG para habilitar a parametrização de tributação de PIS/COFINS. | ||

| − | + | ====PIS==== | |

| Linha 255: | Linha 230: | ||

| − | + | ====COFINS==== | |

| Linha 271: | Linha 246: | ||

| − | + | ===Complemento Tributário=== | |

| Linha 279: | Linha 254: | ||

| − | + | =='''Aba Geral'''== | |

| Linha 288: | Linha 263: | ||

| − | + | ===Impostos Federais (%)=== | |

| Linha 296: | Linha 271: | ||

| − | + | ===IRRF (%)=== | |

| Linha 304: | Linha 279: | ||

| − | + | ===INSS (%)=== | |

| Linha 320: | Linha 295: | ||

| − | + | ===ISS (%)=== | |

| Linha 330: | Linha 305: | ||

| − | + | ===SENAR=== | |

| Linha 340: | Linha 315: | ||

| − | + | ===Imposto Importação=== | |

| Linha 350: | Linha 325: | ||

| − | + | ===Conta Contábil Sped DEB/CRED=== | |

| Linha 356: | Linha 331: | ||

| − | + | =='''Aba FCP e Difal'''== | |

| Linha 365: | Linha 340: | ||

| − | + | ===FCP=== | |

Edição atual tal como às 15h03min de 16 de novembro de 2022

Módulo: Comercialização

Versão Referência: 3.5.0.7

Índice

Cadastro Tributário Código de Operação

Nesta tela vinculamos os grupos tributários pertinentes ao código de operação. Dessa forma conseguimos configurar tributações específicas para cada grupo tributário em função do código de operação selecionado.

Parametrizando a Tributação

Ao clicar no botão ![]() ou

ou ![]() iniciaremos abriremos a tela de parametrização de tributação por grupo tributário.

iniciaremos abriremos a tela de parametrização de tributação por grupo tributário.

Esta tela também está disponível ao clicar no botão ![]() , entretanto neste caso não a usaremos para incluir nova vinculação com grupo tributário, e sim editaremos uma vinculação já existente.

, entretanto neste caso não a usaremos para incluir nova vinculação com grupo tributário, e sim editaremos uma vinculação já existente.

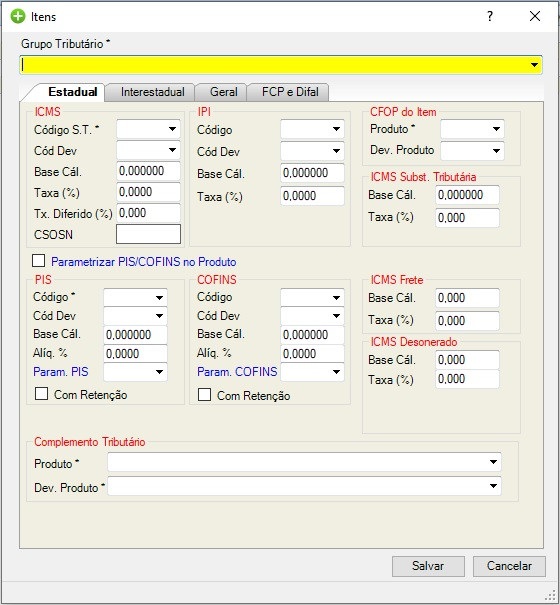

A tela de parametrização é dividida em diversas abas. São elas:

Estadual Interestadual Geral FCP e Difal

Além das abas a tela possui um cabeçalho onde, através de um campo de seleção, é selecionado o grupo tributário a ser vinculado e parametrizado com o código de operação

Cabeçalho

O campo disponível em cabeçalho trará todos os grupos tributários cadastrados no sistema. O usuário então deverá selecionar aquele para o qual realizará a vinculação e parametrização junto ao código de operação.

Aba Estadual

Na aba estadual configuraremos as tributações para movimentações dentro estado da filial.

ICMS

Código ST: Campo de seleção onde o usuário selecionará o código da situação tributária.

Código Dev: Campo de seleção onde o usuário selecionará o código da situação tributária de devolução.

Base Cál: Campo de digitação da porcentagem para base de cálculo do ICMS.

Taxa (%): Campo de digitação da alíquota do ICMS.

Tx. Diferido (%): Campo de digitação da alíquota de ICMS Diferido.

CSOSN: Campo de digitação do código de situação da operação no simples nacional.

IPI

Código: Campo de seleção onde o usuário selecionará o código de situação tributária do IPI.

Cód Dev: Campo de seleção onde o usuário selecionará o código de situação tributária do IPI de devolução.

Base Cál: Campo de digitação da porcentagem para base de cálculo do IPI.

Taxa (%): Campo de digitação da alíquota de IPI.

CFOP do Ítem

Produto: Campo de seleção do CFOP o produto.

Dev Produto: Campo de seleção CFOP de devolução do produto.

ICMS Subst. Tributária

Base Cál: Campo de digitação da porcentagem para base de cálculo da substituição tributária do ICMS.

Taxa (%): Campo de digitação da alíquota da substituição tributária do ICMS.

ICMS Frete

Base Cál: Campo de digitação da porcentagem para base de cálculo do ICMS do frete.

Taxa (%): Campo de digitação da alíquota de ICMS do frete.

ICMS Desonerado

Base Cál: Campo de digitação da porcentagem para base de cálculo do ICMS Desonerado.

Taxa (%): Campo de digitação da alíquota do ICMS Desonerado.

Parametrização PIS/COFINS do Produto

FLAG para habilitar a parametrização de tributação de PIS/COFINS.

PIS

Código: Campo de seleção onde o usuário selecionará o código de situação tributária do PIS.

Cód Dev: Campo de seleção onde o usuário selecionará o código de situação tributária do PIS de devolução.

Base Cál: Campo de digitação da porcentagem para base de cálculo do PIS.

Alíq. %: Campo de digitação da alíquota de PIS.

Param. PIS: Campo de seleção do parâmetro de incidência do PIS.

Com retenção: FLAG que quando marcada indica a retenção do PIS.

COFINS

Código: Campo de seleção onde o usuário selecionará o código de situação tributária do COFINS.

Cód Dev: Campo de seleção onde o usuário selecionará o código de situação tributária do COFINS de devolução.

Base Cál: Campo de digitação da porcentagem para base de cálculo do COFINS.

Alíq. %: Campo de digitação da alíquota de COFINS.

Param. PIS: Campo de seleção do parâmetro de incidência do COFINS.

Com retenção: FLAG que quando marcada indica a retenção do COFINS.

Complemento Tributário

Produto: Campo de seleção onde o usuário selecionará descrição do complemento tributário.

Dev. Produto: Campo de seleção onde o usuário selecionará a descrição do complemento tributário de devolução.

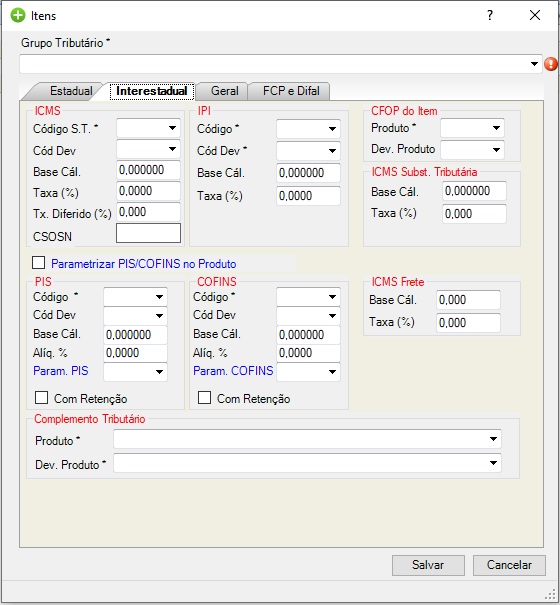

Aba Interestadual

Na aba Interestadual configuraremos as tributações para movimentações para estados diferentes do da filial.

ICMS

Código ST: Campo de seleção onde o usuário selecionará o código da situação tributária.

Código Dev: Campo de seleção onde o usuário selecionará o código da situação tributária de devolução.

Base Cál: Campo de digitação da porcentagem para base de cálculo do ICMS.

Taxa (%): Campo de digitação da alíquota do ICMS.

Tx. Diferido (%): Campo de digitação da alíquota de ICMS Diferido.

CSOSN: Campo de digitação do código de situação da operação no simples nacional.

IPI

Código: Campo de seleção onde o usuário selecionará o código de situação tributária do IPI.

Cód Dev: Campo de seleção onde o usuário selecionará o código de situação tributária do IPI de devolução.

Base Cál: Campo de digitação da porcentagem para base de cálculo do IPI.

Taxa (%): Campo de digitação da alíquota de IPI.

CFOP do Ítem

Produto: Campo de seleção do CFOP o produto.

Dev Produto: Campo de seleção CFOP de devolução do produto.

ICMS Subst. Tributária

Base Cál: Campo de digitação da porcentagem para base de cálculo da substituição tributária do ICMS.

Taxa (%): Campo de digitação da alíquota da substituição tributária do ICMS.

ICMS Frete

Base Cál: Campo de digitação da porcentagem para base de cálculo do ICMS do frete.

Taxa (%): Campo de digitação da alíquota de ICMS do frete.

Parametrização PIS/COFINS do Produto

FLAG para habilitar a parametrização de tributação de PIS/COFINS.

PIS

Código: Campo de seleção onde o usuário selecionará o código de situação tributária do PIS.

Cód Dev: Campo de seleção onde o usuário selecionará o código de situação tributária do PIS de devolução.

Base Cál: Campo de digitação da porcentagem para base de cálculo do PIS.

Alíq. %: Campo de digitação da alíquota de PIS.

Param. PIS: Campo de seleção do parâmetro de incidência do PIS.

Com retenção: FLAG que quando marcada indica a retenção do PIS.

COFINS

Código: Campo de seleção onde o usuário selecionará o código de situação tributária do COFINS.

Cód Dev: Campo de seleção onde o usuário selecionará o código de situação tributária do COFINS de devolução.

Base Cál: Campo de digitação da porcentagem para base de cálculo do COFINS.

Alíq. %: Campo de digitação da alíquota de COFINS.

Param. PIS: Campo de seleção do parâmetro de incidência do COFINS.

Com retenção: FLAG que quando marcada indica a retenção do COFINS.

Complemento Tributário

Produto: Campo de seleção onde o usuário selecionará descrição do complemento tributário.

Dev. Produto: Campo de seleção onde o usuário selecionará a descrição do complemento tributário de devolução.

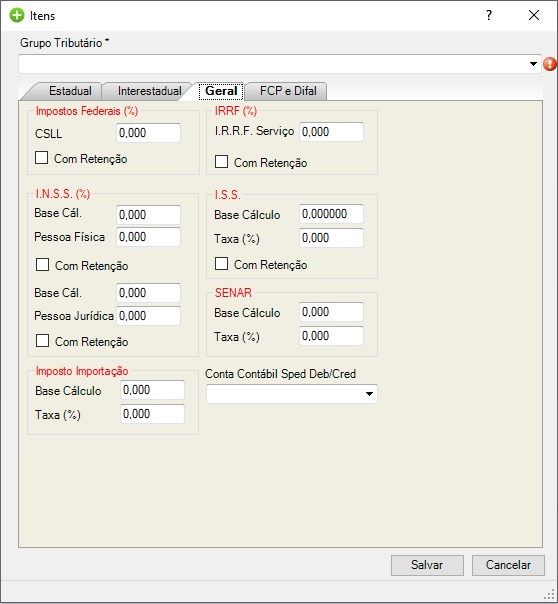

Aba Geral

Na aba Geral configuraremos tributações federais, municipais e outras.

Impostos Federais (%)

CSLL: Campo de digitação da alíquota de CSLL.

Com Retenção : FLAG que quando marcada indica a retenção do CSLL.

IRRF (%)

I.R.R.F. Serviço: Campo de digitação da alíquota do IRRF sobre serviço.

Com Retenção : FLAG que quando marcada indica a retenção do IRRF.

INSS (%)

Base Cál: Campo de digitação da porcentagem para base de cálculo do INSS pessoa física.

Pessoa Física : Campo de digitação da alíquota do INSS de pessoa física.

Com Retenção : FLAG que quando marcada indica a retenção do INSS de pessoa física.

Base Cál: Campo de digitação da porcentagem para base de cálculo do INSS pessoa Jurídica.

Pessoa Jurídica : Campo de digitação da alíquota do INSS de pessoa Jurídica.

Com Retenção : FLAG que quando marcada indica a retenção do INSS de pessoa Jurídica.

ISS (%)

Base Cálculo: Campo de digitação da porcentagem para base de cálculo do ISS.

Taxa (%) : Campo de digitação da alíquota do ISS.

Com Retenção : FLAG que quando marcada indica a retenção do ISS.

SENAR

Base Cálculo: Campo de digitação da porcentagem para base de cálculo do Senar.

Taxa (%) : Campo de digitação da alíquota do Senar.

Com Retenção : FLAG que quando marcada indica a retenção do Senar.

Imposto Importação

Base Cálculo: Campo de digitação da porcentagem para base de cálculo do Imposto Importação.

Taxa (%) : Campo de digitação da alíquota do Imposto Importação.

Com Retenção : FLAG que quando marcada indica a retenção do Imposto Importação.

Conta Contábil Sped DEB/CRED

Campo para seleção da conta contábil do SPED.

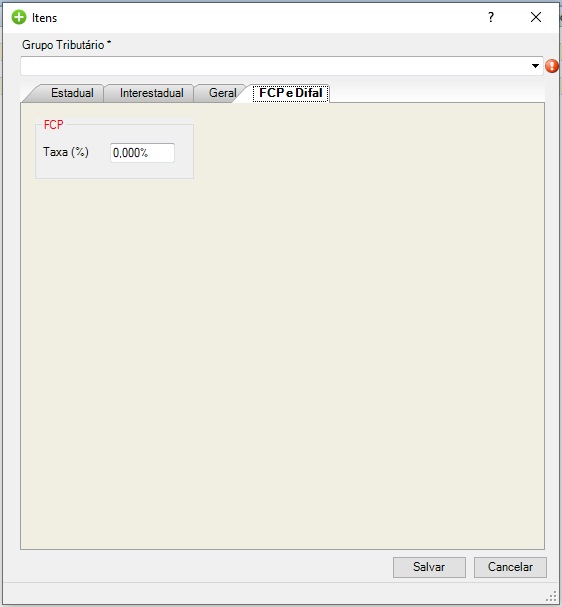

Aba FCP e Difal

Na aba FCP e Difal configuraremos apenas o FCP, o Difal será configurado apenas na excessão por UF em outra aba do cadastro de código de operação.

FCP

Taxa (%): Campo de digitação da alíquota do FCP.

Autor: Marcílio Ribeiro, departamento de implantação, em 28/10/2022.

Revisor: